Żabka warta ponad 20 mld zł. Ustalono cenę akcji

Cenę akcji Grupy Żabka w ofercie pierwotnej ustalono na 21,5 zł, czyli maksymalną kwotę z proponowanego przedziału. Do inwestorów giełdowych trafią walory za minimum 6,5 mld zł.

Oferta Grupy Żabka obejmuje sprzedaż 300 mln istniejących jej akcji (z wyłączeniem tych z dodatkowego przydziału). Przy cenie 21,5 zł za sztukę wartość oferty wyniesie 6,45 mld zł. Dodatkowo oferta obejmuje do 45 mln akcji dodatkowego przydziału. Jeśli zostanie w pełni zrealizowana, wartość oferty zwiększy się do 7,42 mld zł.

- Duże zainteresowanie, jakim cieszyły się akcje naszej Spółki wśród inwestorów w Polsce i za granicą, pozwoliło na ustalenie ceny na maksymalnym poziomie przedziału cenowego. Przed nami giełdowy debiut, który rozpocznie kolejny etap rozwoju naszej firmy. Cieszymy się, że będą w nim mogli uczestniczyć nasi nowi akcjonariusze - mówi w komunikacie Tomasz Suchański, CEO Grupy Żabka.

>>> Praca.Wirtualnemedia.pl - tysiące ogłoszeń z mediów i marketingu

- Cieszymy się, że inwestorzy docenili dotychczasowe osiągnięcia Grupy Żabka i jej bardzo dobre perspektywy rozwoju. Wspieramy kierownictwo Grupy w realizacji strategii wzrostu i cieszymy się z kontynuacji naszej współpracy w momencie, gdy Grupa rozpoczyna kolejny etap rozwoju w Polsce i na rynkach międzynarodowych - komentuje Krzysztof Krawczyk, przewodniczący rady dyrektorów Grupy Żabka i partner w CVC Capital Partners, obecnie największym akcjonariuszy firmy.

Żabka prawie dwa razy mniej warta od Dino Polska

Kapitał zakładowy Grupy Żabka składa się z 1 mld akcji. Cena 21,5 zł za walor oznacza, że kapitalizacja firmy wynosi 21,5 mld zł.

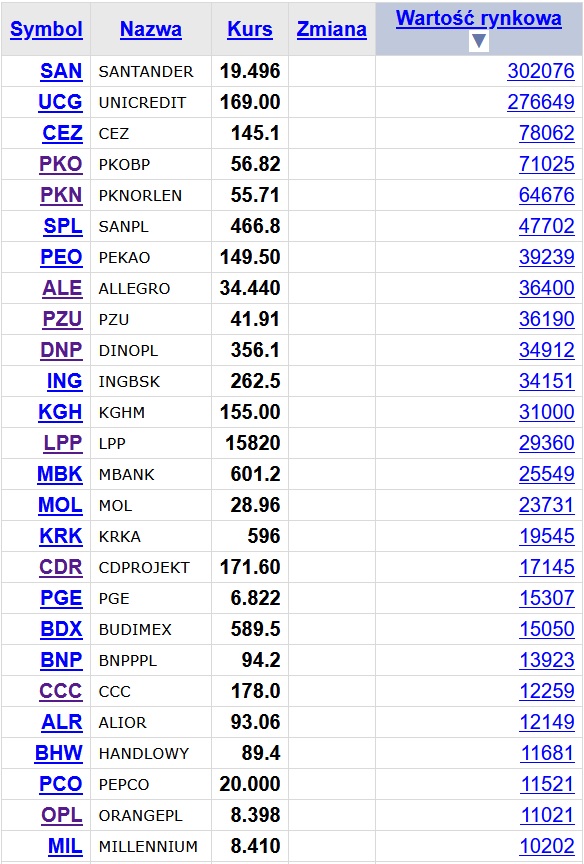

Przy kursach z zamknięcia środowej sesji giełdowej (w poniższej grafice wartości rynokwe są podane w mln zł) Grupa Żabka z kapitalizacją 21,5 mld zł byłaby pod koniec drugiej dziesiątki największych spółek na warszawskim parkiecie. Z branży handlowej znacznie wyższą wyceną mają e-commerce’owa grupa Allegro (36,4 mld zł) oraz Dino Polska (34,91 mld zł).

Żabce rośnie o ponad jedną piątą

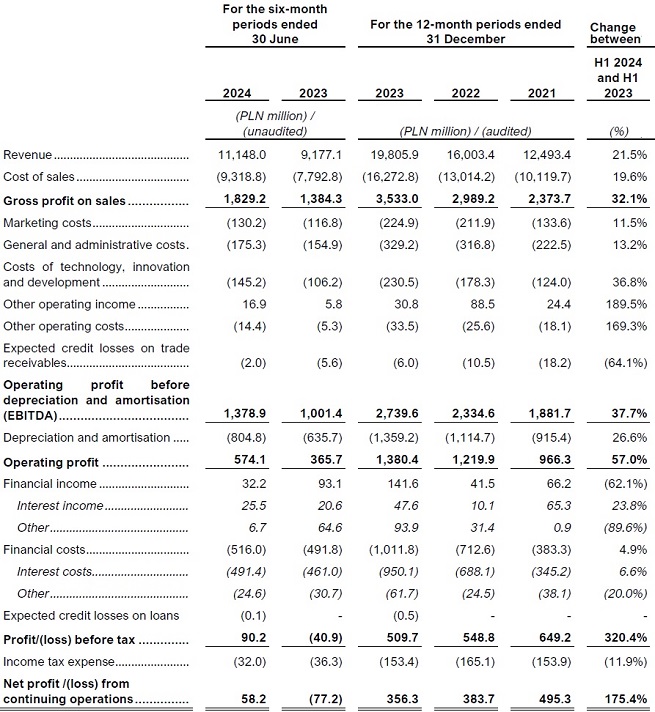

W pierwszej połowie 2024 roku grupa kapitałowa Żabka wypracowała 11,15 mld zł przychodów, o 21,5 proc. więcej niż przed rokiem. Również w ostatnich latach jej wpływy znacząco rosły, w efekcie w zeszłym półroczu były tylko o niecałe 1,4 mld zł niższe niż w całym 2021 roku.

Koszty sprzedaży w pierwszej połowie br. zwiększyły się r/r o 19,6 proc. do 9,32 mld zł. Z głównych kategorii wydatków operacyjnych najmocniej w górę poszły te na rozwój, technologie i innowacje - o 36,8 proc. do 145,2 mln zł (wobec 124 mln zł w całym 2021 roku).

Półroczne wydatki ogólne i administracyjne wzrosły o 13,2 proc. do 175,2 mln zł, zaś koszty marketingu - o 11,5 proc. do 130,2 mln zł. Od jesieni 2022 roku jasłem głównym Żabki jest „Uwolnij swój czas”, a kreację jej reklam odpowiada agencja Ogilvy.

Firma wypracowała w minionym półroczu 1,38 mld zł zysku EBITDA, 574,1 mln zł zysku i 58,2 mln zł zysku netto, wobec odpowiednio 1 mld i 365,7 mln zł zysku oraz 77,2 mln zł straty rok wcześniej.

Jej rentowność netto od 2022 roku dużo mocniej niż wcześniej obciążają koszty finansowe, dotyczące głównie obsługi zadłużenia. W 2021 roku wyniosły 383,3 mln zł, rok później już 712,6 mln zł, w ub.r. 1,01 mld zł, zaś w pierwszej połowie br. - 516 mln zł.

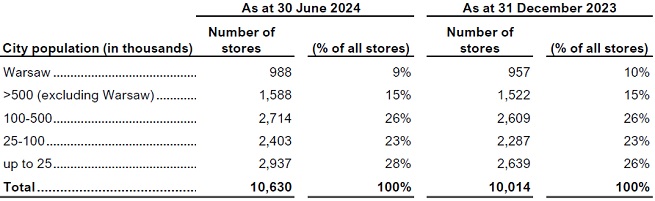

Na koniec czerwca 2024 roku w Polsce działało 10 630 sklepów Żabka, o 616 więcej niż pół roku wcześniej. W Warszawie było 988 placówek pod tym szyldem, w innych miastach powyżej 500 tys. mieszkańców - prawie 1,6 tys., a w miastach do 25 tys. mieszkańców - 2,9 tys.

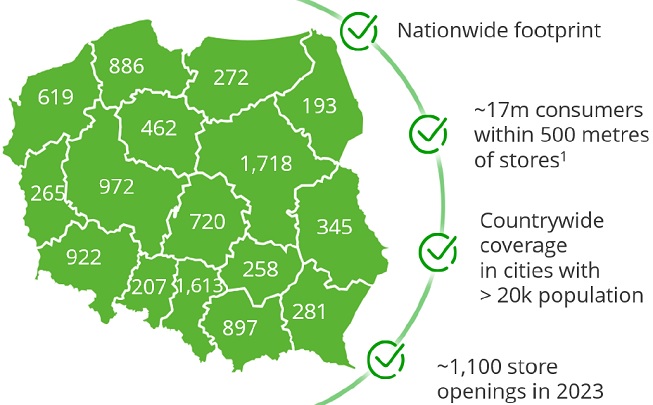

W ub.r. otworzono 1,1 tys. sklepów Żabka. Firma podkreśla, że ok. 17 mln Polaków mieszka w odległości do 500 metrów od jej placówek.

Żabka nie będzie płacić dywidendy

Grupa Żabka w swojej polityce dywidendowej nie zakłada wypłaty dywidendy w średnim terminie. Debiut spółki na warszawskiej giełdzie planowany jest na około 17 października.

Na konferencji prasowej w zeszłym tygodniu Tomasz Blicharski, wiceprezes grupy Żabka ds. strategii i rozwoju, zapowiedział że grupa planuje przez najbliższe 5 lat podwoić sprzedaż. “Będziemy cały czas otwierać sklepy, ponad tysiąc placówek rocznie w Polsce oraz w Rumunii. Będziemy cały czas rozwijać sprzedaż poprzez wzrost sprzedaży porównywalnej tzw. like for like i będzie to średni lub wysoki jednocyfrowy wzrost rocznie, oraz będziemy rozwijać nasze biznesy cyfrowe, tak jak to robiliśmy do tej pory” - poinformował.

Dodał, że jeśli chodzi o rozwój w Polsce, w planach na najbliższe 5 lat jest otwarcie 4,5 tys. nowych sklepów, a docelowo potencjał ekspansji wynosi 19,5 tys. sklepów. Blichowski zaznaczył także, że kanibalizacja między sklepami nie jest obecnie duża i wynosi 0,2 proc. utraconych przychodów rocznie z tytułu otwierania dodatkowych sklepów.

Prezes grupy Żabka Tomasz Suchański dodał, że kanibalizacja jest na bardzo niskim poziomie. Jego zdaniem jeżeli sklepy nie są w odległości niższej od siebie niż 150 m to w ogóle jest niezauważalna.

Suchański pytany był, jaki procent sklepów grupy jest zamykany w ciągu roku od otwarcia. Powiedział, że czas rozwoju sklepu to ok. 18 miesięcy i jeżeli zdarzają się zamknięcia, to są to przypadki jednostkowe. "W 2023 roku było to około 80 sklepów” - dodał. Pytany o ekspansję grupy w Rumunii Suchański przekazał, iż w planach jest otwarcie ok. 50 sklepów do końca roku. “To nam pozwoli na to, żeby dokładnie przetestować format na rynku rumuńskim. Już dzisiaj dokonujemy tych testów (...) i jesteśmy bardzo zadowoleni z wyników” - powiedział.

Żabka to sieć sklepów convenience. Obejmuje sieć sprzedaży detalicznej liczącą w Polsce ponad 10 tys. sklepów działających na zasadzie franczyzy. Uzupełnia ją sieć bezobsługowych sklepów autonomicznych pod szyldem Żabka Nano. Grupa dysponuje również ofertą cyfrową, do której należy marka Maczfit czy Platforma Dietly. Działalność w zakresie internetowych zakupów spożywczych grupa realizuje za pośrednictwem marek Jush! i Delio. W połowie czerwca Grupa Żabka rozpoczęła działalność w Rumunii pod marką Froo.

Newsletter

Newsletter

Dziennikarka odchodzi z Kanału Zero. "To była moja decyzja"

Dziennikarka odchodzi z Kanału Zero. "To była moja decyzja"  Agnieszka Cegielska po 20 latach odchodzi z TVN

Agnieszka Cegielska po 20 latach odchodzi z TVN  Tak będą działać telewizory i dekodery. Resort szykuje rozporządzenie

Tak będą działać telewizory i dekodery. Resort szykuje rozporządzenie  Publiczny nadawca wybrał usługi Emitela. Nie mógł skorzystać z oferty spółki Cyfrowego Polsatu

Publiczny nadawca wybrał usługi Emitela. Nie mógł skorzystać z oferty spółki Cyfrowego Polsatu  Żebrowski o żonie w kampanii Yes "Bo bez niej nie ma nic"

Żebrowski o żonie w kampanii Yes "Bo bez niej nie ma nic"

Dołącz do dyskusji: Żabka warta ponad 20 mld zł. Ustalono cenę akcji